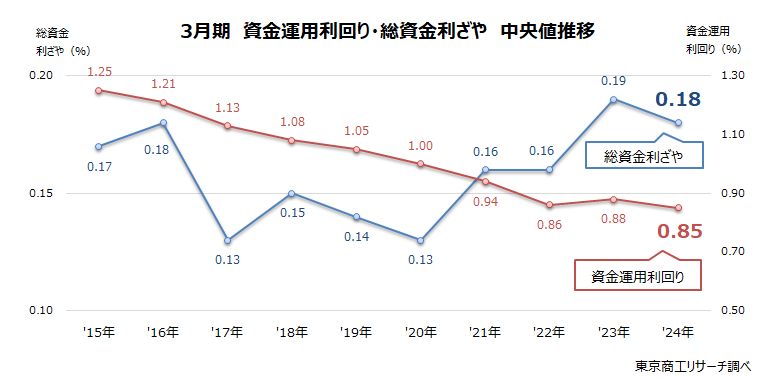

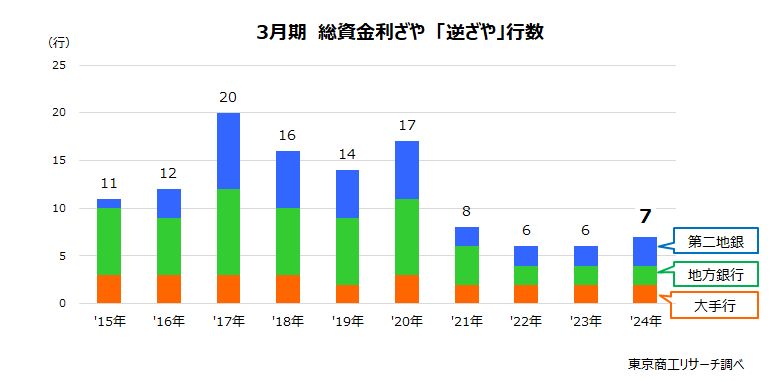

2024年3月期の「総資金利ざや」は0.18% コロナ貸出の効果薄れが鮮明、逆ざやは7行に

~ 国内銀行106行「総資金利ざや」調査 ~

2024年3月期の国内銀行106行の「総資金利ざや(中央値)」は、0.18%(前年0.19%)と3月期では4年ぶりに低下した。通常の貸出より金利が高いコロナ禍のゼロゼロ融資の終了が影響したとみられる。また、調達原価が資金運用利回りを上回る「逆ざや」は7行で、前年より1行増加した。

「資金運用利回り(中央値)」は0.85%(同0.88%)で、再び低下に転じた一方で、「資金調達原価(中央値)」は0.69%(同0.68%)と上昇。銀行は、資金の効率的な運用と収益力が重要となっている。

「総資金利ざや」は、資金運用利回りと資金調達原価の差を示す。2024年3月期に資金運用利回りが資金調達原価率を下回った「逆ざや」は、7行(前年6行)と1行増えた。3月期の資金運用利回りは、2021年から1.00%を下回るが、6割の65行(前年42行)が前年を上回った。

一方、「資金調達原価率(中央値)」は調査を開始した2010年以降で初めて上昇した。前年を下回ったのは24行(前年67行)と大幅に減少し、調達コストの上昇が鮮明になった。

2024年3月、日本銀行はマイナス金利解除を決定し、7月に政策金利を0.25%に引き上げた。銀行は、預金金利を引き上げており、調達コストは上昇局面に入った。このため、企業のクレジットリスクに連動した金利設定に動き出している。金利引き上げは幅広い企業の収益に影響を及ぼすことが懸念されるだけに、総資金利ざやの好転にはしばらく時間を要するだろう。

※本調査は国内106銀行の2024年3月期決算で、「総資金利ざや」(国内業務部門)を調査、分析した。

※「総資金利ざや」とは、「資金運用利回り」-「資金調達原価率」で算出され、収益を示す一つの指標。貸出金や有価証券の利息などを指す「資金運用利回り」が、人件費や資金調達に要したコストの「資金調達原価率」を下回ると、貸出や運用で利益が出ていない「逆ざや」となる。

※銀行業態は、1.埼玉りそなを含む大手行7行、2.地方銀行は全国地銀協加盟行、3.第二地銀は第二地銀協加盟行。

「総資金利ざや」の中央値0.18%、4年ぶりに低下

国内銀行106行の2024年3月期の「総資金利ざや(中央値)」は0.18%で、前年の0.19%から0.01ポイント低下した。3月期では2020年以来、4年ぶりに前年を下回った。

「資金運用利回り(中央値)」は0.85%(前年0.88%)で、3月期では調査を開始した2010年以降で2022年の0.86%を下回り、最低を記録した。一方、「資金調達原価率(中央値)」は、0.69%で前年の0.68%を0.01ポイント上回った。

106行のうち、資金運用利回りが前年を上回ったのは65行(構成比61.3%、前年42行)で、1.5倍に増えた。しかし、資金調達原価率の上昇も68行(同64.1%、同26行)に増え、収益環境の厳しさに変わりはない。

通常貸出より金利が高いゼロゼロ融資で、2023年に資金運用利回りの低下に歯止めが掛かった。しかし、同融資の返済が始まると同時に、取引先の確保に向けた低金利貸出が広がり、2024年は再び貸出金利が低下。調達コストや人件費などが上昇し、総資金利ざやの低下につながった。